2022.9.26

<著者プロフィール> 浜口準之助(はまぐち・じゅんのすけ)

約15年にわたり機関投資家のファンドマネージャーとして株式運用に従事。信託銀行などで主に年金資金の日本株運用を行う。その後約14年にわたり投信運用会社にて投資環境のセミナー講師に携わる傍ら個人投資家として株式運用を行い、「億り人」の仲間入りを果たす。「浜口流コア・サテライト戦略」を提唱し自らも実践している。「醍醐味に満ちたライフワークとして、株式投資に勝るものなし」との基本観から、個人投資家に実践的な株式投資手法の研究を続けている。 社団法人日本証券アナリスト協会検定会員。主な著書に『黄金サイクルと農耕民族型投資戦略』(パンローリング刊)、ブログ 浜口準之助のテツ・ホテル・グルメ・株式運用 をほぼ毎日更新中、こちらでは旅の話もしている。

約15年にわたり機関投資家のファンドマネージャーとして株式運用に従事。信託銀行などで主に年金資金の日本株運用を行う。その後約14年にわたり投信運用会社にて投資環境のセミナー講師に携わる傍ら個人投資家として株式運用を行い、「億り人」の仲間入りを果たす。「浜口流コア・サテライト戦略」を提唱し自らも実践している。「醍醐味に満ちたライフワークとして、株式投資に勝るものなし」との基本観から、個人投資家に実践的な株式投資手法の研究を続けている。 社団法人日本証券アナリスト協会検定会員。主な著書に『黄金サイクルと農耕民族型投資戦略』(パンローリング刊)、ブログ 浜口準之助のテツ・ホテル・グルメ・株式運用 をほぼ毎日更新中、こちらでは旅の話もしている。

浜口です。まずは今回も2週間ごとの定点観測を。前回の当ブログのアップ日(2022年9月12日)以降の「浜口流コア・サテライト戦略」銘柄について、上は株価が9月9日時点、下はその2週間後、株価が9月22日時点のデータです。2週間前と同様、高配当利回り銘柄は商社株以外は総じて上昇、一方で当ブログでかつて取り上げていた海運株は、続落傾向であることがわかります。海運株は加えて、配当利回りが8.2%〜15.22%と常軌を逸して高水準である点が今回は重要。覚えておいてください。後述します。

ここ2週間で私が行った売買は、この表にはありませんが。先週金曜日に、空売りをしていた8035東京エレクトロンの大半を利食い買いしています。これも後述します。

日本株の相場観については、相変わらず。ここ数ヶ月、全く変化なしです。皆さんはこの点について、前向きに受け止めていただきたいと思います。相場観が変化なしということは、これまでの相場観で問題なしということを意味するからです。米国ではインフレ懸念の加速対応のため、FRBによる0.75%の利上げが3回連続で行われ、次回11月のFOMCでも0.75%の利上げが有力視されています。この状況を受け、米10年債は9月22日時点で3.716%と、金利上昇が加速、これを受け先週金曜日は一時145円台後半まで、円安ドル高が進みました。しかしこの日の17時頃、日銀によるドル売り円買い介入により、一時的に5円近く円高になりました。このドル/円の為替介入については、効果はとても限定的と考えます。詳しくは私のもう一つのブログで詳しく説明していますので、そちらをご覧ください。(日銀が円買い介入したというが)

日本株については、ここで紹介している高配当バリュー銘柄については、総じて堅調な動きとなりました。前回のブログで「アメリカに遅行しながらも、ここからは経済再開が起こり、それに伴ってRe-Opening銘柄を中心に、景気敏感株なバリュー株が好パフォーマンスになるのではないか」と書きましたが、概ねその線で相場は動いていると考えます。

以下は8316三井住友FGの過去6か月の推移、株価は9月22日時点の週足ですが、引き続き総じて、下値切り上げ型の株価推移。9月の配当権利落ちに向け、株価は堅調に推移しています。中間配権利落ち後は、当面乱高下、その後1〜2ヶ月は小動きになるというのが過去の動きですが、今回も同様の展開になると考えます。

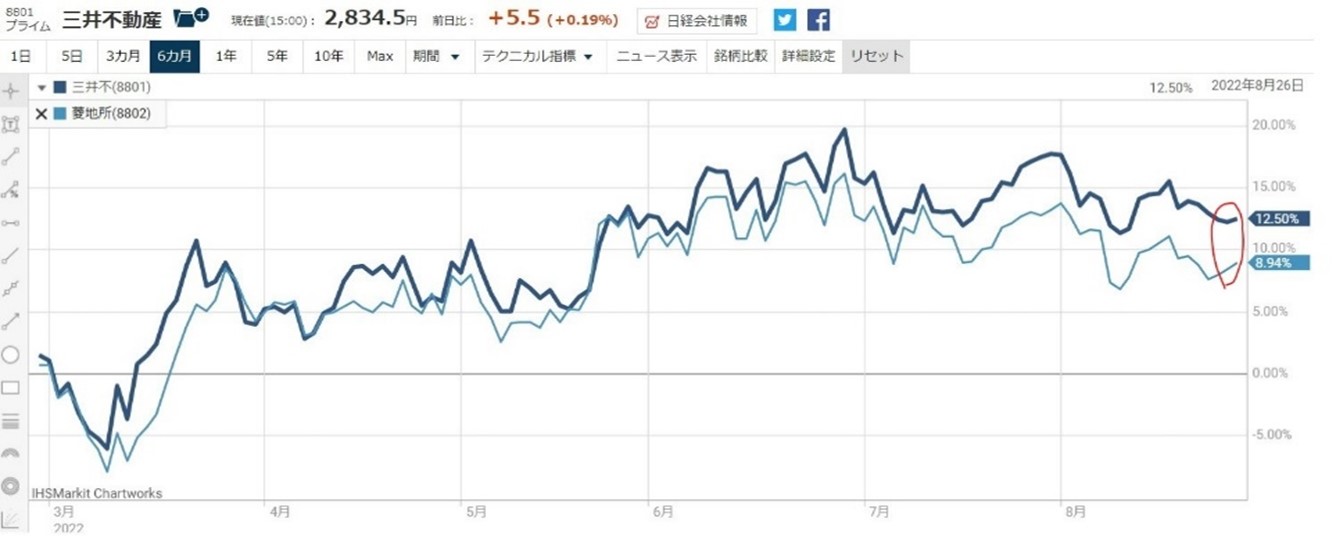

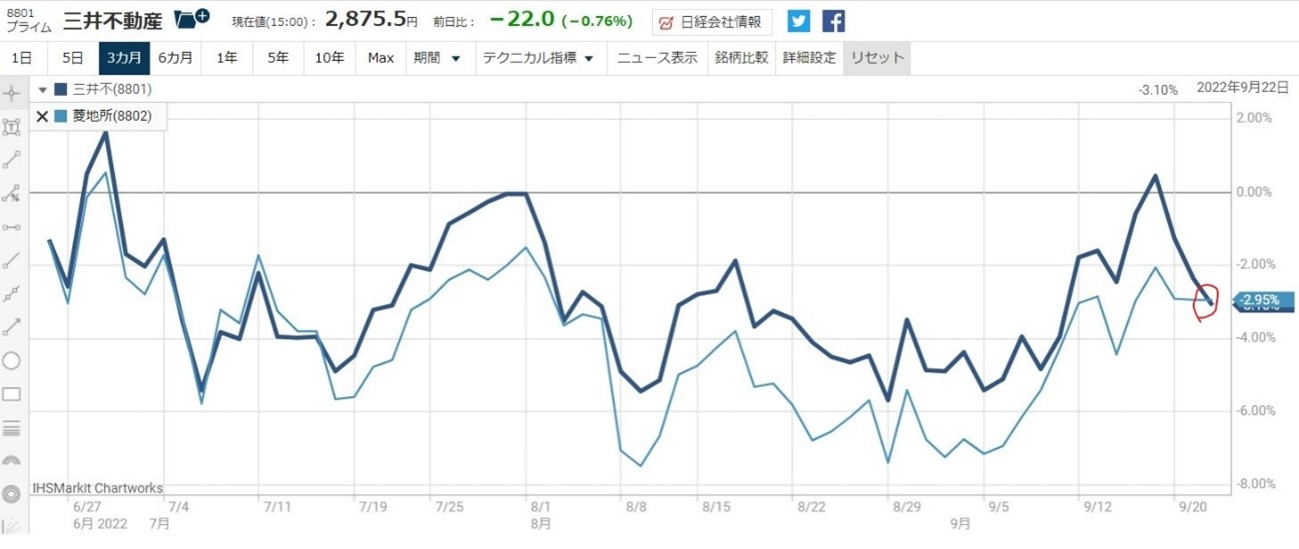

次に8801三井不動産買いと8802三菱地所売りのさや取りについて。グラフをご覧ください。

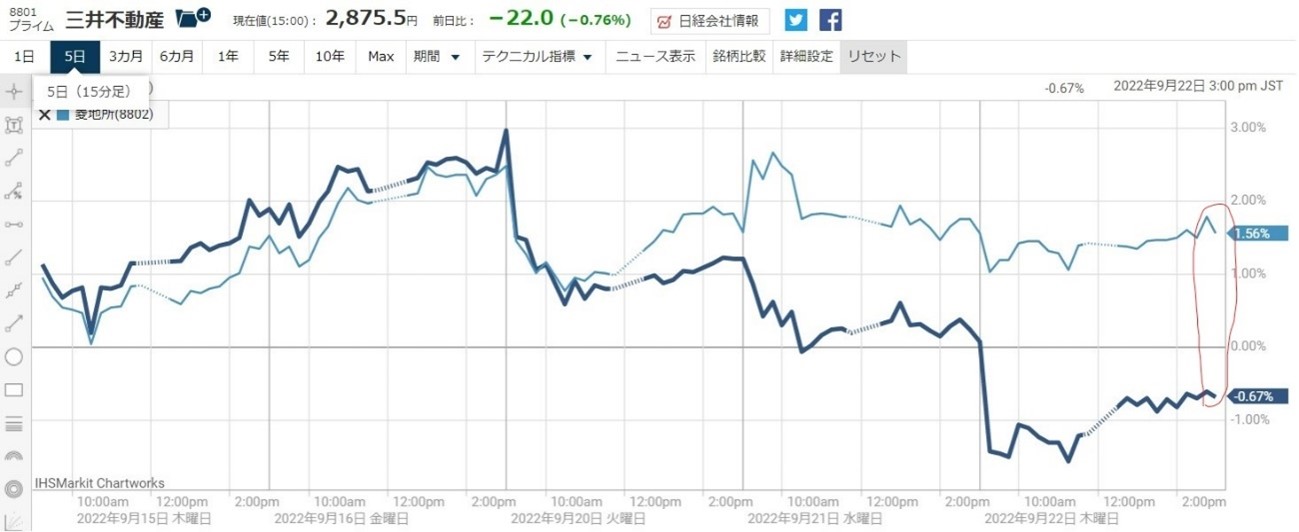

8801三井不動産と8802三菱地所の比較チャート。3か月のグラフを2週間ごと、3つ並べています。一番上は株価が8月26日時点、その下は2週間後、株価が9月9日時点、その下はさらに2週間後、9月22日時点のさやの推移です。

ここ2週間のさやの推移をみると、私が前回、当ブログをアップした後、三井不と地所のさやは1週間程度拡大した後、今度は逆に1週間程度縮小したことが見て取れます。

こちらは、過去5日の同銘柄のさやを示したものです。上は2週間前、株価が9月9日時点、その下は9月22日時点のさやの推移です。両者は、とても似通った動きであることがわかります。さやの動きにリズム感が出てきたように思われ、このタイミングで地所売り・三井不買いの仕掛けを行う価値ありと判断します。

さて、今回のテーマについて。前段で「日銀の円買い介入効果は限定的か」については説明しましたので、残りの「9月中間期権利落ちに向けてのアクション」について、考えていきたいと思います。

はじめに皆さんにお伝えしたいことがあります。私は現在、半導体製造装置株と海運株――具体的には東京エレクトロンと日本郵船と商船三井ですが、空売りしています。すでに下げトレンドが発生していると考えるからです。なお株価については、以下の日経SmartChartをご覧ください。

しかしながらこの空売りについては、9月28日の中間配権利最終日までには、一旦すべて買い戻しする予定です。その理由は高配当利回り銘柄を空売りをして配当の権利落ちを跨ぐと、とんでもない金額の配当を支払うことになるからです。東京エレクトロンでさえ配当利回りは4%超ですし、前段で説明した日本郵船と商船三井に至っては15%近傍と、大変高い値です。従い私は、これら銘柄は権利落ち前に一旦手仕舞い、権利落ち後、タイミングは分散しながらも、なるべく早い時点で、再度空売りを行う予定です。

私は海運株については、もはや下げ過程にあるこれら銘柄のアナリストの買い推奨を当てにすることはしません。以前書いたことがあると思いますが、上昇相場でずっと買い推奨が当たっていたアナリストは概して、相場が天井を売った場合でも、売り推奨に転じることができるものではありません。こういった面々は、株価が下がれば下がるほど割安に見えるため、間違いを犯しやすいと考えます。

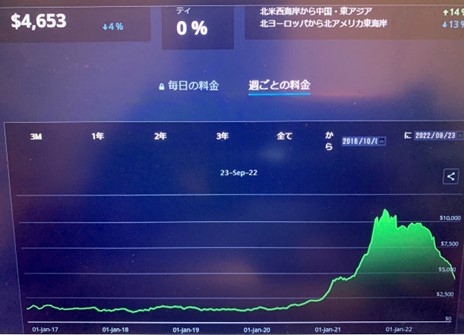

これは前回のブログでもお示ししている Freightos Baltic Index です。前回も大きく下落していますが、それ以降も暴落は続いていると受け留めています。

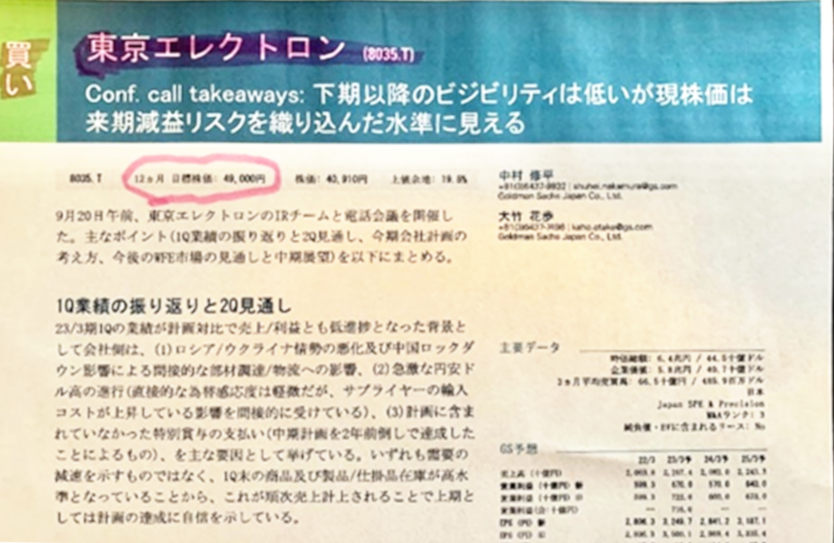

また東京エレクトロンについては基本弱気ですが、ちょっと気になるレポートがあります。それは9月20日にゴールドマン・サックス証券が発行しているものです。このタイミングで買い推奨しています。

おそらくはこのゴールドマン・サックスの東京エレクトロンのレポートも、同様なんだろうなと推定しますが、私は東京エレクトロンの株価が上昇するタイミングで、このアナリストの同銘柄に対するコメントを見ていたわけではないので、これら部分に関し、海運株ほど詳しくありません。したがって皆さんには一応、このレポートの存在を知っておいていただきたいと思います。

繰り返しです。これまで書いてきたように、9月は東京エレクトロンと日本郵船と商船三井などの空売りが実を結ぶと考えます。私は現物株ポートフォリオはこれまでお話ししているような高配当利回り銘柄で固め、同時にここまでコメントして来た銘柄を空売りするロング&ショート戦略を行います。配当権利落ち後、カラ売り玉を建てるタイミングが腕の見せ所と考えますが、これは言うまでもないことですが、空売りは簡単ではありません。「難しいな」と思う方は、わざわざ空売りする必要はありません。空売りしている方は、相当にリスクをとっていると言う認識は、絶対に必要だと思います。

以上です。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。以上です。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。