2022.9.12

<著者プロフィール> 浜口準之助(はまぐち・じゅんのすけ)

約15年にわたり機関投資家のファンドマネージャーとして株式運用に従事。信託銀行などで主に年金資金の日本株運用を行う。その後約14年にわたり投信運用会社にて投資環境のセミナー講師に携わる傍ら個人投資家として株式運用を行い、「億り人」の仲間入りを果たす。「浜口流コア・サテライト戦略」を提唱し自らも実践している。「醍醐味に満ちたライフワークとして、株式投資に勝るものなし」との基本観から、個人投資家に実践的な株式投資手法の研究を続けている。 社団法人日本証券アナリスト協会検定会員。主な著書に『黄金サイクルと農耕民族型投資戦略』(パンローリング刊)、ブログ 浜口準之助のテツ・ホテル・グルメ・株式運用 をほぼ毎日更新中、こちらでは旅の話もしている。

約15年にわたり機関投資家のファンドマネージャーとして株式運用に従事。信託銀行などで主に年金資金の日本株運用を行う。その後約14年にわたり投信運用会社にて投資環境のセミナー講師に携わる傍ら個人投資家として株式運用を行い、「億り人」の仲間入りを果たす。「浜口流コア・サテライト戦略」を提唱し自らも実践している。「醍醐味に満ちたライフワークとして、株式投資に勝るものなし」との基本観から、個人投資家に実践的な株式投資手法の研究を続けている。 社団法人日本証券アナリスト協会検定会員。主な著書に『黄金サイクルと農耕民族型投資戦略』(パンローリング刊)、ブログ 浜口準之助のテツ・ホテル・グルメ・株式運用 をほぼ毎日更新中、こちらでは旅の話もしている。

浜口です。まずは今回も2週間ごとの定点観測を。前回の当ブログのアップ日(2022年8月29日)以降の「浜口流コア・サテライト戦略」銘柄について、上は株価が8月12日時点、下はその2週間後、株価が8月26日時点のデータです。

高配当利回り銘柄は商社株以外は総じて上昇、一方で当ブログでかつて取り上げていた海運株は、続落傾向であることがわかります。いずれも、後述します。

ここ2週間で私が行った売買は、この表にはありませんが、先々週から6857アドバンテストを売り乗せし、これを先週半ばにかけては徐々に、8035東京エレクトロンに乗り換えています。これも後述します。

日本株の相場観については、基本、ここ数ヶ月、全く変化なしです。皆さんはこの点について、前向きに受け止めていただきたいと思います。相場観が変化なしということは、これまでの相場観で問題なしということを意味するからです。

従って以下の文章はここ一月のブログのコピペとなります。「米国ではインフレ懸念の加速対応のため、FRBによる0.75%の利上げが2回連続で行われました。このことがオーバーキル、米国経済の景気減速をもたらすとの懸念から、米10年債は急速に金利が低下、日米金利差縮小から為替市場はそれまでとは一変、円高ドル安展開となりました。

日本株については、FRBによる0.75%利上げ2回連続にもかかわらず、米国株式が安定的な動きになっていたこともあり、総じて堅調な展開となりました。ここ2週間だけみれば、米国の金利低下の影響から、グロース系銘柄の株価がアウトパフォームしたのかもしれませんが、これは期間限定の動きと考えます。 日本株について考えれば、アメリカに遅行しながらも、ここからは経済再開が起こり、それに伴ってRe-Opening銘柄を中心に、景気敏感株なバリュー株が好パフォーマンスになるのではないか、そう考えます。

前回触れました銀行株についても、米長期金利の短期的な動きに翻弄されている米銀行株とは一線を画す。ここからは9月末の中間配の権利取りに向けた動きに、徐々になっていくのではないか。そう考えます。

以下は8316三井住友FGの過去6か月の推移、株価は9月9日時点の週足ですが、引き続き総じて、下値切り上げ型の株価推移。9月の配当権利落ちに向け株価は引き続き底堅く、堅調に推移していくことと思われます。以上に加えここ2日は、米国の銀行株株価が上昇し、同銘柄の株価上昇が加速している状況と考えます。

前回私は、「今の世界経済と株式為替市場について私は、とっても教科書通りに動いていると考えています」と書きました。この思いは今現在も同様です。

前回はここで、米10年国債金利上昇とそれに伴う日米金利差拡大、それを受けての円安ドル高について説明しました。この時書いたように、円安ドル高はここに来て加速しており、一時的な上げ下げはあっても、円安ドル高傾向は今後も継続すると考えます。

なお冒頭、三菱商事の株価下落について書きました。資源価格が一時的に下落したこと、加えて当銘柄は相対的に株価が高い水準に位置していることから、先々週以降8日連続で下落したNASDAQ市場に代表されるグロース銘柄の下落を受け、いわゆる「合わせ切り対象銘柄」になってしまったことが背景にあると思われます。資源価格・合わせ切りとも一時的な現象と考えられ、この銘柄は引き続き長期投資に適していることを書き添えておきます。

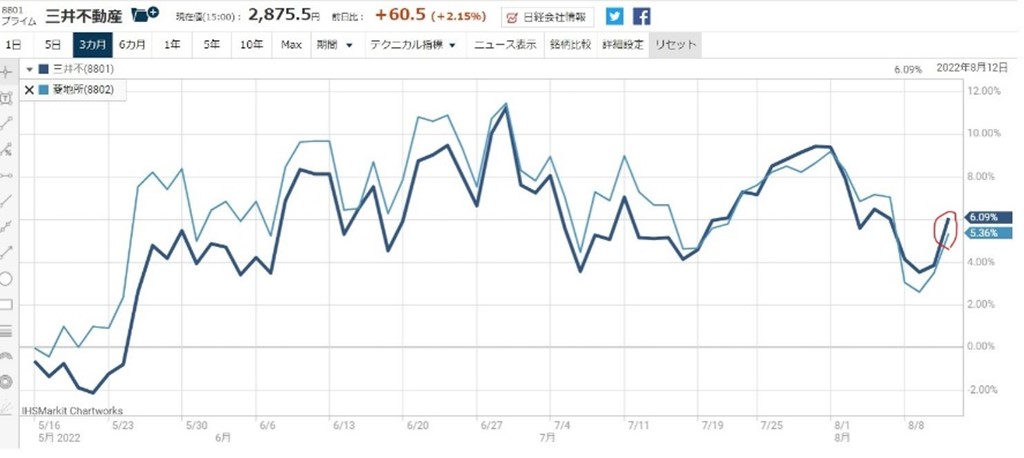

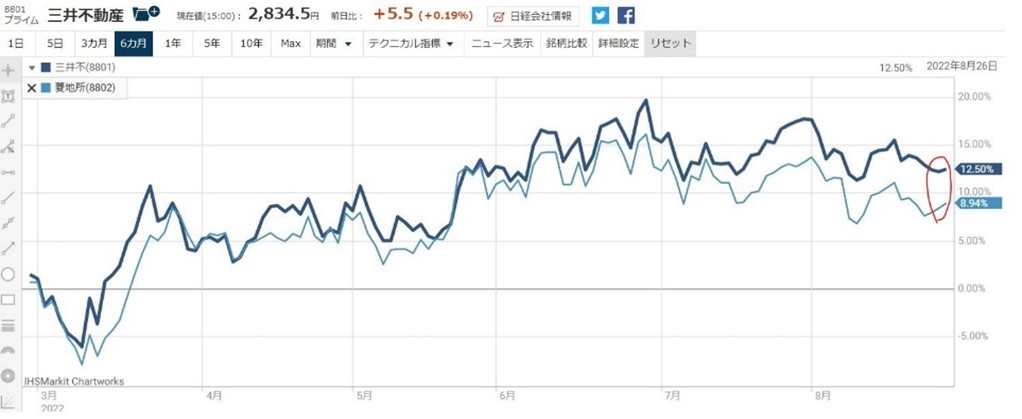

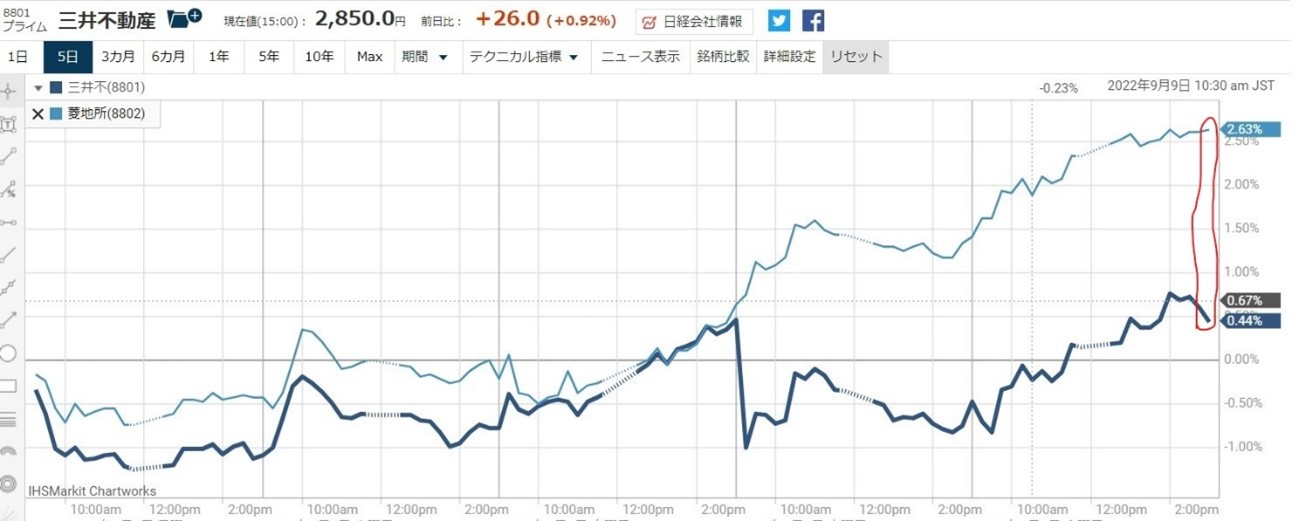

次に8801三井不動産買いと8802三菱地所売りのさや取りについて。 グラフをご覧ください。

8801三井不動産と8802三菱地所の比較チャート。3か月のグラフを2週間ごと、3つ並べています。一番上は株価が8月12日時点、その下は2週間後、株価が8月26日時点、その下はさらに2週間後、9月9日時点のさやの推移です。

私は前回、「このさやを見ると、三井不売り・地所買いのさや取りの仕掛けタイミングと一見思えるのですが、ちょっと気になる点があります」とし、過去5日の同銘柄のさやを見ると、過去3か月のグラフとは逆、地所売り・三井不買いを示唆している。「この状況で私は、さや取りの仕掛けを見送る」としましたが、結果果たして、三井不売り・地所買いのさやは縮小し、結果として建玉していれば、取れていたことになります。今回はどうか。

こちらは、過去5日の同銘柄のさやを示したものです。先ほどお示しした過去3か月のグラフでは、三井不・地所のさやは縮小し、ほぼ平均的な水準に位置している。一方で過去5日の同銘柄のさやを見ると、さやは拡大している。今回私は、この過去5日の同銘柄のさや拡大を重視し、9月12日(月)の寄付きで、地所売り・三井不買いを仕掛けました。

私は前回、両銘柄については、過去3か月と過去5日のさやの動きが同様であることが、さや取りを行う前提となるとしました。一部繰り返しになりますが、現在は「過去3か月では三井不・地所のさやは縮小し、ほぼ平均的な水準」「過去5日では同銘柄のさやは大きく開いている」状況ですので、地所売り・三井不買いの仕掛けをやる価値はありと判断しました。どうなるか。

さて、今回のテーマ、「アドバンテストよりもエレクトロン/9月中間期権利落ち以降の海運株は下落か?」について、説明いたします。

上のグラフは1992年以降の6857アドバンテスト、下は同期間の8035東京エレクトロンのチャートを示したものです。それぞれ、2000年のところを赤丸で囲っていますが、これは両銘柄のITバブルのときの天井です。そして右側、2021年末あたり。緑色で囲ってあるのは、ここ下の高値です。私は半導体製造装置関連株といえばこれまで、アドバンテストとの相性が良くて、この銘柄の売買を繰り返していました。従い正直言って、東京エレクトロンについては株価推移をあまり詳しくは見ていなかった。おそらくはアドバンテストと同じような状況なんだろうなと思っている中、たまたま先週、東京エレクトロンの株価を見て、驚きました。こんなに上昇していたんだ・・・

半導体製造装置関連ということで言えば、アドバンテストはいわゆる後行程、検査装置を作っている。エレクトロンはいわゆる前工程、典型的な半導体製造装置を作っている。この両銘柄は基本、株価がリンクして然るべきですし、実際、過去はそうでした。しかし今回はそうじゃない。東京エレクトロンの株価は、ITバブルの時の高値を既に大きく上回り高値に位置している。となると今後、半導体製造装置関連銘柄の株価下落を予測している私からすると、空売り妙味は、東京エレクトロンのほうがはるかに大きいんじゃないか。そう考えて私は先週から日々、アドバンテスト500株買い手仕舞い、一方で東京エレクトロン100株新規売りを繰り返しています。

続いては、9月中間期権利落ち以降の海運株は下落か?について。下落すると考えます。

これは私の4月30日の記事「第33回 延長戦入りか・・・海運株と半導体関連株」でもお示ししている Freightos Baltic Index です。

このグラフを見ると、コンテナ運賃は天井を打っているように思います。一方で足元の海運株が、このグラフほどには下がっていない。背景には、これはこれまでにも書いてきましたけれども、9月の中間配を狙った、おそらくはあまり株式投資に詳しくない人の買いが継続していることが背景にあると考えます。9月中の海運株については、このようなコンテナ運賃下落の実態悪が存在する一方、9月の中間配を欲しいという投資家の買いが拮抗して、短期的な株価の方向性判断が難しい展開になると考えます。

一方で中間配の権利落ち最終日9月28日、もしくは少し前倒しで株価は下落すると考えられ、私はタイミングを見て、空売りポジションを持つ予定です。配当落ち以降は、コンテナ運賃下落の実態悪を反映、株価は下落すると現状、私は考えています。 以上です。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。